Zahtevani donosi na 10- in 30-letne ameriške obveznice (dospetje v 2034 in 2054) so se v zadnjih tednih močno povečali. Najvišjo vrednost, ko gledamo obdobje zadnjih treh mesecev, so dosegli na prvi novembrski dan. Za desetletne je znašal skoraj 4,4 odstotka (16. septembra je bil najnižji, 3,6 odstotka), za obveznice s trikrat tolikšno dobo dospetja pa 4,6 odstotka (najmanj je od sredine avgusta znašal 16. septembra, in sicer 3,9 odstotka).

Tik pred volitvami se je rast ustavila, zahtevani donosi so se celo malenkost znižali, a so še vedno na visokih ravneh. Kaj jih poganja in kaj po predsedniških volitvah prinašata bodisi Donald Trump bodisi Kamala Harris.

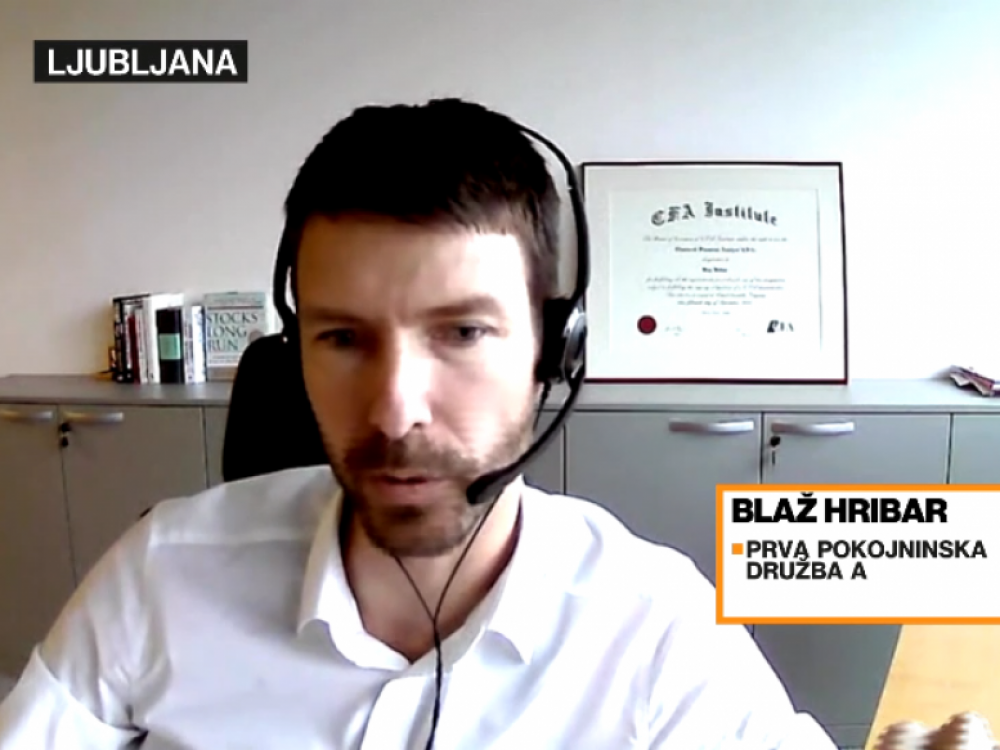

"Zahtevani donosi rastejo že dober mesec," je dejala Blaž Hribar iz Pokojninske družbe A. Eden glavnih razlogov za to je bila nizka osnova, saj so kapitalski trgi sprva pričakovali recesijo ‒ avgustovski podatki o povišanju brezposelnosti, zaradi česar se je ameriški kapitalski trg preplašil, znižala so se pričakovanja, kje bodo obrestne mere v prihodnje, posledične so se znižali donosi na obveznice. Od poletja prihajajo spodbudnejši podatki s trga dela, pa tudi drugi gospodarski podatki, kar kaže na to, da je bil preplah odveč.

Preberi še

Kdo izgublja v Trumpovi neskončni trgovinski vojni? Ne zgolj Kitajska

Politiki pretiravajo z učinkovitostjo carin, medtem ko podcenjujejo stroške za ameriška podjetja in gospodinjstva.

31.10.2024

Večja možnost Trumpove izvolitve dvignila ceno bitcoina

Vrednost bitcoina je včeraj popoldan za malenkost zgrešila marca postavljen rekord.

30.10.2024

Kaj nam eksplozivna rast delnice Trump Media lahko pove o rezultatih volitev?

Donald Trump vodi na kriptostavnicah, v javnomnenjskih anketah pa je v prednosti Kamala Harris.

30.10.2024

Trump ali Harris: Podjetja komaj čakajo na konec volitev

Kako bo torkova izbira ameriškega ljudstva vplivala na gospodarsko sodelovanje med ZDA in Slovenijo?

04.11.2024

Kako bi Trumpove carine vplivale na evropske izvoznike?

Evropske izvoznike skrbijo napovedi 10-odstotnih carin republikanca Donalda Trumpa.

29.10.2024

Tudi višji upravitelj premoženja v NLB Skladih Rok Potočnik rast na prvem mestu pojasnjuje z ekonomskimi podatki, ki nakazujejo na razmeroma dobro stanje ameriškega gospodarstva: "Drugi razlog pa gre iskati v večji verjetnosti zmage Donalda Trumpa na volitvah, ki zagovarja močno ekspanzivno fiskalno politiko, s katero lahko pričakujemo višjo inflacijo in posledično višje obrestne mere ameriške centralne banke Fed."

Takoj, ko so ankete začele dajati večjo možnost za vrnitev Donalda Trumpa v Belo hišo, so začeli zahtevani donosi rasti, je za hrvaško izdajo Bloomberg Adria komentiral Ivan Dražetić iz družbe InterCapital, ki pričakuje nov odziv obvezniškega trga, če Trump zares postane predsednik ZDA.

Hribar se strinja, da je kamenček v mozaiku tudi trenutno dogajanje okoli Trumpa: "Trump fiskalno precej agresivno zastavlja svojo retoriko in prihodnje politike, ki jih bo izvajal, če zmaga, in to vodi k temu, da so obrestne mere višje v primeru njegove zmage. Deloma smo to že videli v njegovem prvem mandatu, ko so po njegovi presenetljivi zmagi zahtevani donosi narasli." Pri tem opominja tudi na Trumpovo javno izražen namig o vplivanju na odločitve ameriške centralne banke Federal Reserve (Fed), kar še prispeva k povečevanju tveganja za prihodnost: "Mogoče inflacija, mogoče kakšno drugo pregrevanje gospodarstva, v vsakem primeru pa to vodi v višje obrestne mere."

V istem tednu, kot so predsedniške volitve v ZDA, je tudi zasedanje ameriške centralne banke, ki se bo odločala glede nadaljnjih rezov v ključne obrestne mere. "Dodatno močno nižanje se ne pričakuje več," meni Blaž Hribar iz Pokojninske družbe A.

Dodaja, da je bila izvolitev Trumpa na prejšnjih volitvah presenečenje, tokrat pa so napovedi zanj relativno ugodne. Zato je bil učinek na obrestne mere takrat močan, danes pa so se premiki po njegovem mnenju deloma že zgodili v zadnjem mesecu, zato ne pričakuje drastičnega skoka.

Tudi Potočnik pričakuje, da bodo v primeru Trumpove zmage zahtevane donosnosti na ameriške državne obveznice še nekoliko višje, "še posebej, če republikanci zmagajo tudi v kongresu".

Indeks VIX: Strah med vlagatelji se povečujeVrednost indeksa VIX, ki meri nihajnost na delniškem trgu za bližnjo prihodnost (nekateri pravijo tudi, da meri strah med vlagatelji), se je v zadnjih tednih zvišala, kar nakazuje na pričakovano večjo volatilnost in tveganje. V torek je bil tik pod vrednostjo 22 indeksnih točk, kar je nad petletnim povprečjem (malenkost nad 21). Naj dodamo, da je od maja do konca julija letos, torej še pred objavo avgustovskih podatkov o brezposelnosti v ZDA in krvavenja na Japonskem (konica na zgornjem grafu močno izstopa), njegovo povprečje znašalo nekaj več kot 13 indeksnih točk. |

Po Bidnu Harris

"Če bo izvoljena Kamala Harris, se lahko zgodi znaten premik zahtevanih donosov tudi navzdol," je ocenil Hribar. Pojasnil je, da so bile pod administracijo Joeja Bidna bistveno manjše spremembe, manj rigorozne, podobno pa se pričakuje tudi od Harris, "da bo nekako nadaljevala v duhu Bidnove administracije in da bo to bolj mirna plovba za ameriške državne obveznice in kapitalske trge".

Če je Trump po mnenju Dražetića slaba novica za ameriške obveznice, je zaradi napovedanih davčnih predlogov dobra novica za delniške trge in za močnejši dolar. Za Harris pravi ravno obratno, saj da sta njuni fiskalni in trgovinski politiki skoraj diametralno nasprotni.

Bloomberg Adria

Bloomberg Adria

Kakšen bo učinek na Evropo

Tudi v Evropi je zaznati zvišanje zahtevanih donosov na obveznice. Potočnik opozarja, da je "gibanje ameriške državne obrestne krivulje zgolj eden številnih dejavnikov, ki vpliva na strošek zadolževanja evropskih držav. Ameriške obrestne mere bolj posredno vplivajo na stanje na evropskem dolžniškem trgu, saj sta obe gospodarstvi (ZDA in EU) podvrženi podobnim gibanjem ekonomskega cikla ‒ če gre ZDA slabo, je večja verjetnost za težave tudi v EU." Glavno gibalo sprememb zahtevanih donosnosti evropskih državnih obveznic, tako sogovornik, so pričakovana sprememba obrestne mere, pričakovanja glede inflacije in gospodarske rasti.

Trumpova zmaga na volitvah bi bila dobra novica za ameriško družbo, rast čez lužo pa bi za seboj potegnila tudi delnice evropskih družb, verjame Ivan Dražetić iz družbe InterCapital.

"Zgodba o recesiji je bila bolj izrazita v Ameriki, manj pri nas v Evropi, zato manjši skok, a ameriške volitve vsekakor vplivajo na Evropo," pravi Hribar. Opomni še na morebitno udejanjenje Trumpove najave glede carin proti Evropi: "V prvem mandatu jih je že uvedel, če bi jih zdaj močno okrepil ... Ni to sicer njegova osrednja politika, je pa eden možnih scenarijev tveganja, kar ne bi bilo spodbudno za Evropo."

Za zdaj ne vemo, na kaj in kolikšne bi bile carine, je dejal Dražetić. Dodaja, da bi Trump ob zmagi zelo verjetno ubral enako taktiko, kot smo jo pri njem vajeni iz prejšnjega mandata: na začetku bi napovedal neko visoko številko, ko bi sedli za pogajalsko mizo, pa bi jo znižal.

Kakšni so bili donosi v volilnih letihAmeriška družba TIAA, ki se ukvarja s pokojninskim načrtovanjem in varčevanjem, je analizirala donose v volilnih letih od leta 1928 naprej za zmernega vlagatelja, ki ima 60 odstotkov prihrankov v delnicah, preostanek pa v obveznicah. Rezultati kažejo, da so bili donosi negativni le v štirih volilnih letih: - 1932 (‒1,4 odstotka) - 1940 (‒4,7 odstotka) - 2000 (‒0,8 odstotka) - 2008 (‒20,1 odstotka). Zadnji izvoljeni predsednik, ki je v volilnem letu zabeležil negativen donos, je bil Barack Obama. V luči dolgoročnega vlaganje, tako kaže analiza, pa ta leta na donose niso imela vpliva: povprečni na volilno leto (24 volitev) znaša 8,7 odstotka ali 0,2 odstotne točke več od povprečja, ki velja za nevolilna leta. |

.png)