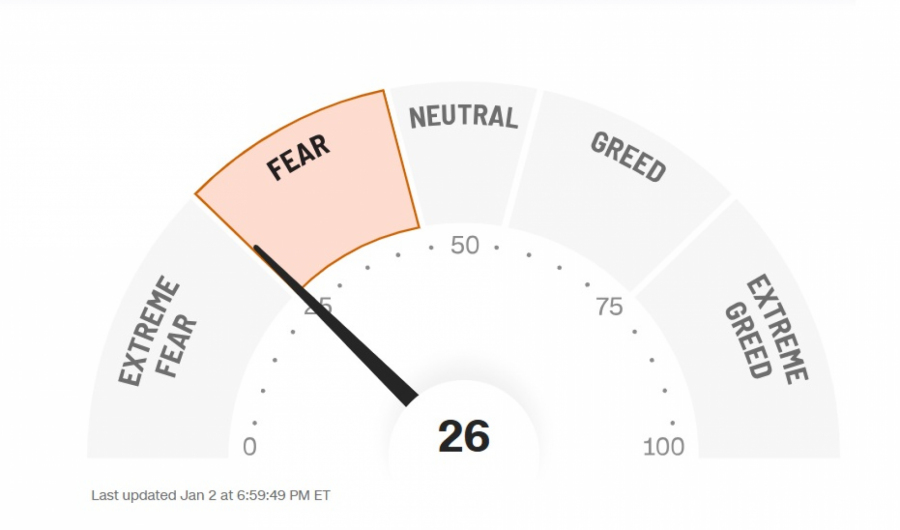

Indeks strahu in pohlepa, ki ga na podlagi sedmih kazalnikov izračunava CNN Money in med drugim vključuje tudi kazalnik nihajnosti VIX, je trenutno v območju strahu in je le nihaj stran od območja ekstremnega strahu. Zakaj je vlagatelje po dvomestnih donosnostih v letu 2024 postalo strah?

Na delniških trgih je bilo v izteku leta precej razburljivo, globalni indeksi pa so se v zadnjem mesecu leta 2024 obarvali rdeče. Preverili smo, ali po eksplozivni rasti tako na delniških kot kriptotrgih od zmage Donalda Trumpa za predsednika ZDA zdaj prihaja čas streznitve? Kako ohraniti mirno kri in izkoristiti priložnosti na trgu?

Indeks strahu in pohlepa

Preberi še

Napovedi 2025: Delnice, zlato, kripto, plače, tehnologija, šport

Na enem mestu objavljamo ključne napovedi za 2025.

02.01.2025

Kripto: MiCA je začela veljati, a še ne ščiti vlagateljev

Ponudniki virtualnih valut lahko še naprej delujejo brez licence po uredbi MiCA.

03.01.2025

Vodnik za začetnike: Kako kupiti košarico vročih ameriških delnic

Ameriški indeks S&P 500 je eden najbolj znanih na svetu, pa tudi najbolj donosnih. Poiskali smo tri načine, kako je lahko mali vlagatelj del te zgodbe.

03.01.2025

Regionalni delniški prvaki 2025: Slovenija privlačna, Hrvaška precenjena

Regionalni delniški prvaki: Slovenija privlačna, Hrvaška precenjena. Leto 2024 je bilo zelo ugodno za tiste, ki so si upali tvegati.

27.12.2024

Borzna zvezda: Spregledana evropska delnica, celo bolj donosna od Nvidie

Siemens Energy s 330-odstotno donosnostjo letos najbolj donosna delnica, celo bolj od Nvidie. Kako so iz finančnega pekla prilezli v borzna nebesa?

24.12.2024

CNN

CNN

7 kazalnikov indeksa strahu in pohlepaIndeks strahu in pohlepa (fear and greed index) poleg splošni javnosti bolj znanega indeksa VIX, ki meri nihajnost na trgu, vključuje še zagon trga (market momentum), s katerim se meri hitrost spreminjanja cene indeksa S&P 500 z drsečim povprečjem prejšnjih 125 trgovalnih dni, cenovno moč delnic (stock price strength), ki primerja število delnic na newyorški borzi na najvišji vrednosti v 52 tednih v primerjavi s tistimi na najnižji vrednosti v istem obdobju, globino trga (stock price breadth), ki meri volumen delnic, ki pridobivajo vrednosti, v primerjavi z volumnom delnic, ki izgubljajo vrednost, razmerje med nakupnimi in prodajnimi opcijami (put and call options), povpraševanje po varnem zavetju (safe have demand), ki prikazuje razmerje v 20-dnevnih donosnosti delnic in obveznic, povpraševanje po špekulativnih obveznicah (junk bond demand), ki prikazuje razliko v donosnosti med špekulativnimi obveznicami in najbolj kakovostnimi. |

Indeks strahu in pohlepa in drugi podobni indikatorji uporabljajo kvantitativne oziroma tehnične indikatorje, ki zaznavajo agregatno obnašanje vlagateljev na borzah. Ti indikatorji navadno nimajo direktne povezave s samo vsebino oziroma vzroki za nihanja, komentira Sašo Ivanović iz družbe Triglav Skladi.

Zadnji nihaj na trgu je bil posledica govora prvega moža ameriške centralne banke (Fed), ko je sredi decembra napovedal, da spuščanje obrestnih mer morda ne bo potekalo s takšno dinamiko, kot je bilo sprva pričakovano. Od takrat je dogajanje na trgu precej nestanovitno. "Trg se je z upadom vrednosti prilagodil na nova pričakovanja," pa komentira Ivanović.

Ker pa smo v zadnjem obdobju videli precej linearno rast trga, vsak takšen nihaj pomeni močan odklon od povprečja in povzroči, da tehnični indikatorji zasvetijo rdeče. Svoje dodajo tudi opcijske in terminske pogodbe, ki sprožijo avtomatske prodajne mehanizme ob večjih nihajih, zaradi česar se krepita indeks nihajnosti in razmerje med nakupnimi in prodajnimi opcijami, še pojasnjuje Ivanović.

"Strah težko komentiram, ker ga ne vidim in ga tudi celo leto nisem videl nikjer na trgu," pa odgovarja Aleš Lokar iz Generali Investments, "bilo je nekaj negotovosti, a nikjer pretiranega strahu."

Indeks VIX, ki ga številni laično poimenujejo tudi indeks strahu, trenutno pri 17 ne odstopa od povprečja. Višji je, večja je nihajnost na trgu in posledično je več negotovosti pri vlagateljih. Najvišja vrednost VIX je bila v času koronakrize in finančno-gospodarske krize, in sicer prek 80.

Čas je za popravek!

"Trgi so zreli za korekcijo glede na veliko rast, ki smo jo imeli na borzi po ameriških volitvah. Fed je bil primeren izgovor, da se strasti malo umirijo," pa meni Aleš Šoba s Save Infonda. Ob tem spomni, da v letu 2024 nismo imeli niti enega 10-odsotnega popravka od vrha. "Bilo bi zelo zdravo, da se kaj takšnega zgodi kmalu."

Vrednotenja delnic so, predvsem v ZDA, nekoliko nadpovprečna, inflacija ostaja nad ciljno vrednostjo, vztrajajo geopolitične napetosti in strah pred morebitno recesijo, zato se na prvi pogled zdi malo verjetno, da bi imeli delniški trgi še veliko prostora za rast, pravi Rok Vrčkovnik iz NLB Skladov. Ne izključuje možnosti kratkoročne korekcije, ki bi bila glede na dejstvo, da so trgi po vrsti tehničnih kazalnikov v prenakupljenem območju, pričakovana in zdrava za trg.

Vlagateljem Vrčkovnik svetuje, da naj to sprejmejo kot normalen pojav. "Po takšni hitri rasti je normalno, da so tudi obrati navzdol hitri." Ob tem pa še dodaja, da je treba ob korekcijah ohraniti mirno kri in se držati zastavljene naložbene strategije. "Vsak večji premik navzdol je še vedno nakupna priložnost."

Bikovskega trenda ne bo konec!

"Podatki iz gospodarstva in podjetij ne podpirajo teorije o koncu bikovskega trga," pa je prepričan Lokar. Vseeno pa dodaja, da bodo donosi v 2025 manjši, verjetno precej manjši kot v izrednem letu 2024.

Glede na trenutne makroekonomske podatke – ohlajanje inflacije, pozitivne napovedi gospodarske rasti v ZDA in pričakovano ugodno dinamiko rasti dobičkov v prihodnjih letih – Rok Vrčkovnik ne vidi možnosti hujše oblike recesije ob odsotnosti zunanjih nepredvidljivih šokov.

Top tveganja 2025

Tveganja v letu 2025 bodo geopolitika, predvsem z nepredvidljivimi potezami bodočega predsednika ZDA Trumpa, nato so tu še tveganja nedoseganja pričakovanih dobičkov, vnovičnega dviga inflacije in še bi lahko naštevali. Analitiki napovedujejo približno 10-odstotno rast dobičkov v podjetjih v indeksu S&P 500. "Nobeno od očitnih tveganj pa trenutno ni tako močno, da bi ogrozilo robustnost delniških trgov v prihodnjem letu," je prepričan Ivanović.

Trgovinska vojna in višje obrestne mere bi lahko bile problematične za delnice, zlasti ameriške, glede na povišana vrednotenja, meni Aleš Šoba. Čeprav je v letu 2025 še vedno pričakovati nižanje obrestnih mer tako v ZDA kot v Evropi, kar bo podpiralo obvezniške naložbe, dodaja Lokar. Podobno napovedujejo tudi analitiki Bloomberga Adria, ki pravijo, da se bo v letu 2025 nadaljevalo previdno in postopno sproščanje denarne politike Feda. "Do konca leta bi lahko referenčna obrestna mera upadla na raven 3,75 odstotka, kar je 175 bazičnih točk nižje od najvišje stopnje tega cikla denarnega zaostrovanja (5,5 odstotka)," pravijo. To bo podpiralo tudi nadaljnjo rast borznih indeksov.

Dodatne težave sogovorniki vidijo na stari celini. Evropa je v slabšem položaju zaradi slabe gospodarske slike, dodaten zaplet vnašajo šibka francoska politična slika in prihajajoče nemške volitve. Tudi Kitajska se je odločila, da bodo ukrepi za krepitev zaupanja porabnikov počasni in samo v obliki odgovora na zunanje dejavnike, kar v praksi pomeni, da bodo najprej počakali na ukrepe Trumpa in šele potem morebiti dodajali dodatni stimulus, razmišlja Lokar. Kot glavni trg v razvoju pa v letu 2025 vidi Indijo, kjer je gospodarska slika obrnjena kot na Kitajskem in kjer v letu 2025 pričakuje pospešek gospodarske rasti.

Nasvet malim vlagateljem

Vlagatelji naj se držijo dolgoročnih ciljev in se ne odzivajo na kratkoročne nihaje, svetuje Ivanović. Negotovost na trgih pogosto odpira priložnosti za dolgoročne vlagatelje, saj zgodovinsko gledano trgi po takih obdobjih običajno okrevajo. Temeljna podlaga z vidika makroekonomskega okolja, denarne politike centralnih bank, projekcije dobičkov in pričakovanih tveganj še vedno kaže na privlačnost delniških naložb, še sklene.

.png)